Отримуйте інформацію лише з офіційних джерел

Єдиний Контакт-центр судової влади України 044 207-35-46

Видання: Судово-юридична газета

Дата публікації: 25.07.2019

Статтею 1 Конституції України визначено, що Україна є суверенною і незалежною, демократичною, соціальною правовою державою [1, Ст.1]. Ця норма обумовлює необхідність прийняття таких законів, які здатні забезпечити реалізацію прав, свобод і законних інтересів людини і громадянина, їх захист у разі порушення, а також взаємну відповідальність держави і людини на основі принципу верховенства права. На сучасному етапі державотворення це завдання є актуальним щодо багатьох сфер суспільних відносин. Не виключенням є і сфера оподаткування, де захист законних інтересів платників податків, і, зокрема, під час вирішення податкових спорів набувають особливої значущості.

В цілому, питання захисту прав і законних інтересів суб’єктів податкових правовідносин належить до найбільш актуальних і складних проблем як в теоретичному, так і практичному плані. Зумовлено це тим, що головним обов’язком держави на конституційному рівні закріплено утвердження і забезпечення прав і свобод людини. Водночас в Основному законі встановлено і обов’язок кожного сплачувати податки і збори в порядку і розмірах, встановлених законом. Тож досягнення ефективної діяльності держави в сфері оподаткування неможливе без дотримання балансу інтересів суб’єктів податкових правовідносин, а саме: з одного боку, держави в особі відповідних органів, а з другого, – платників податків.

Набрання чинності, наприкінці 2017 року, змінами до Кодексу адміністративного судочинства України зумовило можливість реалізовувати у правозастосовчій діяльності цілу низку процесуальних новел, які, без сумніву, позитивно вплинули та продовжують впливати на спрощення судових процедур, на покращення доступу до правосуддя, на стабільність та передбачуваність судової практики тощо.

Однією з найбільш прогресивних та водночас складних до реалізації на практиці новел слід визнати запровадження інституту судової медіації, якій присвячено главу 4 Розділу 2 Кодексу адміністративного судочинства «Врегулювання спору за участю судді».

Частиною першою статті 184 Кодексу адміністративного судочинства України (далі – КАС України) визначено, що врегулювання спору за участю судді проводиться за згодою сторін до початку розгляду справи по суті [2,Ст. 184].

Стаття 186 КАС України регламентує порядок проведення врегулювання спору за участю судді. Нормами згаданої статті, серед іншого, передбачено, що проведення врегулювання спору за участю судді здійснюється у формі спільних та (або) закритих нарад. Сторони мають право брати участь в таких нарадах у режимі відеоконференції в порядку, визначеному цим Кодексом. Спільні наради проводяться за участю всіх сторін, їхніх представників та судді. Закриті наради проводяться за ініціативою судді з кожною із сторін окремо. Суддя спрямовує проведення врегулювання спору за участю судді для досягнення сторонами примирення. З урахуванням конкретних обставин проведення наради суддя може оголосити перерву в межах строку проведення врегулювання.

На початку проведення першої спільної наради з врегулювання спору суддя роз’яснює сторонам мету, порядок проведення врегулювання спору за участю судді, права та обов’язки сторін.

Під час проведення спільних нарад суддя з’ясовує підстави та предмет позову, підстави заперечень, роз’яснює сторонам предмет доказування по категорії спору, який розглядається, пропонує сторонам надати пропозиції щодо шляхів мирного врегулювання спору та здійснює інші дії, спрямовані на мирне врегулювання сторонами спору. Суддя може запропонувати сторонам можливий шлях мирного врегулювання спору.

Під час закритих нарад суддя має право звертати увагу сторони на судову практику в аналогічних спорах, пропонувати стороні та (або) її представнику можливі шляхи мирного врегулювання спору.

Під час проведення врегулювання спору суддя не має права надавати сторонам юридичні поради та рекомендації, надавати оцінку доказів у справі [2, Ст.186].

Нормативне тлумачення норм статей, якими врегульовано порядок проведення врегулювання спору за участю судді, в контексті поставлених у цьому дослідженні проблемних питань, дають підстави для висновку, що у зміст цього інституту закладено такі принципи як неупередженість, конфіденційність, добровільність, нейтральність і неупередженість судді-медіатора.

В той же ж час, на сьогоднішній день існують розбіжності щодо розуміння суті судової медіації та особливостей її застосування в адміністративному процесі.

Звернувшись до міжнародного досвіду бачимо, що загалом у світі застосовують понад 20 видів позасудового врегулювання спорів. Наприклад, у Голландії і Німеччині близько 40 % справ розглядаються з застосуванням процедури медіації.

Врегулювання ж спору за участі судді є канадським досвідом, хоча там ця модель і не закріплена законодавчо. В свою чергу в США процедура медіації обов'язково передує зверненню до суду.

З огляду на викладене, вважаємо, що запровадження медіації у судовій діяльності потребує грунтовних теоретичних досліджень з подальшим законодавчим закріпленням дефініції цього інституту у спеціальному законодавстві та прийняттям відповідних нормативно-правових актів у сфері матеріального права.

Чи можлива судова медіація під час вирішення податкових спорів?

Запроваджуючи в КАС України інститут судової медіації, законодавець обмежив можливість застосування цього інституту лише в адміністративних справах, визначених главою 11 розділу 2 цього Кодексу (окремі категорії термінових адміністративних справ), за винятком справ, визначених статтею 267 цього Кодексу (справи про примусове відчуження земельної ділянки, інших обєктів нерухомого майна,що на ній розміщені, з мотивів суспільної необхідності) та типових справ.

Таким чином, відповідь – так, з процесуальної точки зору можлива.

Спробуємо продемонструвати можливості застосування судової медіації на прикладі конкретної та актуальної сьогодні категорії податкових спорів та проаналізуймо за наслідками цього, які переваги учасники податкового спору (конфлікту) могли б мати у разі успішного врегулювання спору за участі судді?

З 1 липня 2017 року в повноцінному режимі почала діяти система автоматизованого моніторингу відповідності податкових накладних/розрахунків коригування критеріям оцінки ступеня ризиків, достатніх для зупинення реєстрації таких податкових накладних/розрахунків коригування в Єдиному реєстрі податкових накладних (СМКОР).

Наявність великої кількості податкових спорів в адміністративних судах дають підстави вважати, що платники ПДВ зіткнулися з низкою проблем, пов’язаних із зупиненням реєстрації податкових накладних. Багато проблем пов’язано із недопрацьованою СМКОР, що полягало у некоректному застосуванні програмним забезпеченням критеріїв оцінки ступеня ризиків і в некоректному направленні квитанцій платникам податків стосовно отримання документів і реєстрації/відмови в реєстрації накладних. Серед багатьох інших, проблемою було і зупинення реєстрації податкових накладних, виписаних по отриманих авансах.

Статтею 201.16 Податкового Кодексу України визначено, що реєстрація податкової накладної/розрахунку коригування в Єдиному реєстрі податкових накладних може бути зупинена в порядку та на підставах, визначених Кабінетом Міністрів України [3, Ст.201.16].

Постановою Кабінету Міністрів України від 29 грудня 2010 року №1246 затверджено Порядок ведення Єдиного реєстру податкових накладних (далі - Порядок № 1246) [4].

Пунктом 12 Порядку№1246 визначено, щопісля надходження податкової накладної та/або розрахунку коригування до ДФС в автоматизованому режимі здійснюється їх розшифрування та проводяться перевірки:

За результатами перевірок, визначених пунктом 12 цього Порядку, формується квитанція про прийняття або неприйняття, або зупинення реєстрації податкової накладної та/або розрахунку коригування (далі - квитанція). Така квитанція в електронній формі надсилається платнику податку протягом операційного дня та є підтвердженням прийняття або неприйняття, або зупинення реєстрації податкової накладної та/або розрахунку коригування [4, П.13].

Постановою Кабінету Міністрів України від 21 лютого 2018 р. № 117 затверджено Порядок зупинення реєстрації податкової накладної / розрахунку коригування в Єдиному реєстрі податкових накладних (далі - Порядок № 117)[5].

Пунктом 12 Порядку № 117 визначено, що у разі зупинення реєстрації податкової накладної / розрахунку коригування в Реєстрі контролюючий орган протягом операційного дня надсилає (в електронній формі у текстовому форматі) в автоматичному режимі платнику податку квитанцію про зупинення реєстрації податкової накладної / розрахунку коригування. Така квитанція є підтвердженням зупинення такої реєстрації [5, П.12].

У квитанції про зупинення реєстрації податкової накладної / розрахунку коригування зазначаються:

1) номер та дата складання податкової накладної / розрахунку коригування;

2) порядковий номер, номенклатура товарів/послуг продавця, код товару згідно з УКТЗЕД / послуги згідно з Державним класифікатором продукції та послуг, зазначені у податковій накладній / розрахунку коригування, реєстрація яких зупинена;

3) критерій(ї) ризиковості платника податку та/або критерій(ї) ризиковості здійснення операцій, на підставі якого(их) зупинено реєстрацію податкової накладної / розрахунку коригування в Реєстрі, із розрахованим показником за кожним критерієм, якому відповідає платник податку;

4) пропозиція щодо надання платником податку пояснень та копій документів, необхідних для прийняття контролюючим органом рішення про реєстрацію податкової накладної / розрахунку коригування в Реєстрі [5, п.13].

Пунктами 19-20Порядку № 117 визначено, що Комісії контролюючих органів складаються з комісій регіонального рівня (комісії головних управлінь ДФС в областях, м. Києві та Офісу великих платників ДФС) та комісії центрального рівня (ДФС). Зазначені комісії приймають рішення, серед іншого, про реєстрацію податкової накладної в Реєстрі або відмову у реєстрації податкової накладної / розрахунку коригування в Реєстрі [5, п. 19-20].

Пунктом 27 Порядку № 117 передбачено можливість платника податків оскаржити рішення про відмову у реєстрації податкової накладної / розрахунку коригування в Реєстрі в адміністративному або судовому порядку.[5, п.27].

Пунктом 28 Порядку №117, зокрема, визначено, що податкова накладна / розрахунок коригування, реєстрацію яких зупинено, реєструється у день настання однієї з таких подій:

Системний аналіз вказаних норм матеріального права дає підстави дійти висновку про можливість двох варіантів поведінки фіскального органу у разі встановлення протиправності зупинення реєстрації податкової накладеної / розрахунку коригування. Перший – зареєструвати податкову накладну/розрахунок коригування після набрання чинності рішення про реєстрацію за наслідками адміністративного оскарження. Другий – зареєструвати податкову накладну/розрахунок коригування після набрання законної сили судовим рішеннямпро реєстрацію податкової накладної/ розрахунку коригування в Реєстрі.

Аналіз судової практики в цій категорії справ засвідчує, що одним з основних доводів апеляційних чи касаційних скарг, які подаються фіскальними органами є те, що відповідно до чинного законодавства у них наявні повноваження на здійснення моніторингу податкових накладних, зупинення їх реєстрації та прийняття подальшого рішення про відмову у реєстрації податкової накладної в Єдиному реєстрі податкових накладних.

Касаційний адміністративний суд у складі Верховного Суду у своїх рішеннях вірно вказує на те, що наявність повноважень - це одна з обставин, які входять до предмета доказування у справах цієї категорії, але не єдина. Надання податковому органу відповідних повноважень - це лише передумова подальшої реалізації його управлінських функцій, результатом реалізації чого, у справі, є прийняття рішень, законність яких перевіряється судами [6,7].

Не заперечуючи наявності таких повноважень, вважаємо що було б доцільним розширити пункт 28 Порядку № 117 у розумінні дискреційних повноваженьфіскального органу на прийняття рішення про реєстрацію податкової накладної/розрахунку коригування за наслідками врегулювання спору за участі судді.

На прикладі справи № 822/1817/18 та прийнятої по цій справі постанови Верховного Суду від 23 жовтня 2018 року [6], хочемо звернути уваги на випадки «складних предметів доказування».

Судами першої та апеляційної інстанцій було встановлено безпідставність зупинення реєстрації податкової накладної як передумови прийняття відповідних рішень Комісії, адже у квитанціях, відповідачем не вказано ані конкретного критерію (відповідного підпункту пункту шостого) оцінки ступеня ризику, ані конкретного переліку документів, вичерпний перелік яких встановлений Наказом № 567. Натомість платником податків надано до податкового органу первинні документи на підтвердження реальності господарських операцій.

Всупереч визначеній у рішенні підставі їх прийняття, як встановлено судами попередніх інстанцій, податковим органом у рішеннях не наведено жодного порушення норми матеріального права, не зазначено, які саме документи складені з порушенням законодавства, та яких саме документів не вистачає для прийняття рішення про реєстрацію податкової накладної.

Загальними вимогами, які висуваються до актів індивідуальної дії, як акта правозастосування, є його обґрунтованість та вмотивованість, тобто наведення податковим органом конкретних підстав його прийняття (фактичних і юридичних), а також переконливих і зрозумілих мотивів його прийняття.

Верховний Суд погодився з висновком судів попередніх інстанцій, що можливість надання платником податків вичерпного переліку документів на підтвердження правомірності формування та подання податкової накладної прямо залежить від чіткого визначення фіскальним органом конкретного виду критерію оцінки ступеня ризиків. Вживання податковим органом загального посилання на пункт шостий Критеріїв оцінки, без наведення відповідного підпункту, є неконкретизованим та призводить до необґрунтованого обмеження права платника податків бути повідомленим про необхідність надання документів за вичерпним переліком, відповідно до критерію зупинення реєстрації податкової накладної, а не будь-яких на власний розсуд. Відтак, невиконання податковим органом законодавчо встановлених вимог щодо змісту, форми, обґрунтованості та вмотивованості акта індивідуальної дії призводить до його протиправності.

У разі наявності ознак протиправності оскаржуваного рішення та вчинення відповідних дій суддею у межах наданих главою 4 розділу 2 КАС України повноважень (роз’яснює сторонам предмет доказування, звертає увагу на судову практику в аналогічних спорах тощо) чому б не скористатися цим шляхом?

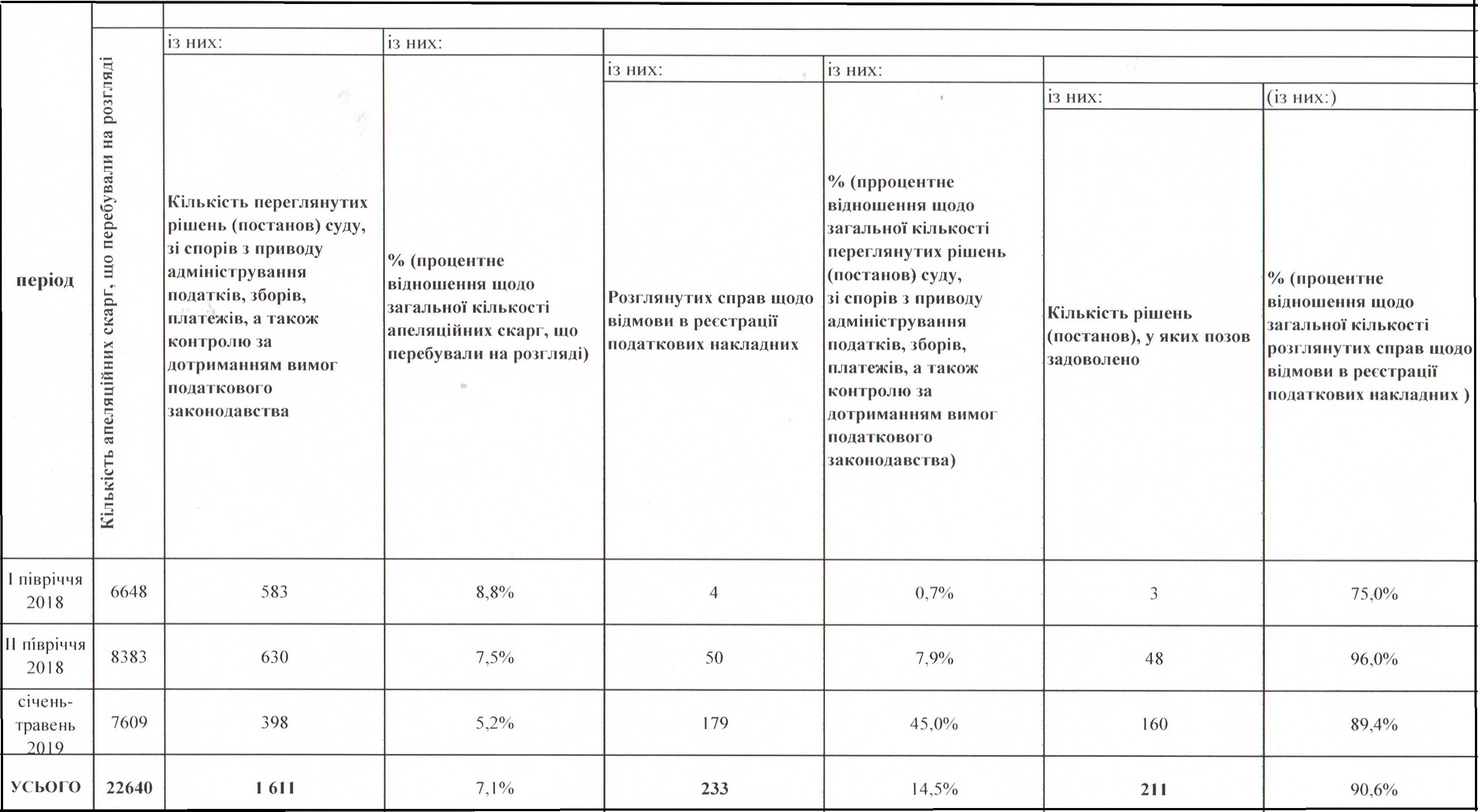

У цьому контексті, вважаю за доцільненавести деякі статистичні даніу цій категорії справ, на підставі аналізу здійснення судочинства Восьмим апеляційним адміністративним судом за 5 місяців 2019 року. Вони продемонструють те, чи судова медіація може бути застосована у якихось виняткових випадках чи може мати більш масштабне застосування.

Так, зосередивши свою увагу лише на трьох цифрах, у наведеній нижче таблиці, можемо помітити таку тенденцію. За 5 місяців 2019 року Восьмим апеляційним адміністративним судом розглянуто 398 апеляційних скарг у справах з приводу адміністрування податків, зборів, платежів, а також контролю за дотриманням вимог податкового законодавства. Серед них, щодо відмови у реєстрації податкових накладних – 179 справ або 45% від загальної кількості вищезазначених спорів. Результати розгляду цих справ свідчать, що у 160 справах було постановлено рішення про задоволення позовів, тобто майже 90% цих справ вирішено на користь платників податків.

Статистичні дані за наслідками розгляду справ про визнання протиправним та скасування рішення комісії ДФС України про відмову в реєстрації податкової накладної в Єдиному реєстрі податкових накладних

Отже, переваги застосування інституту медіації у цій категорії справ очевидні як для сторін, так і для судової гілки влади.Наведемо декілька з них:

У підсумку треба констатувати, що питання удосконалення правового регулювання захисту прав платників податків в Україні у контексті судової медіації, не повинно залишитись поза увагою законодавчої та виконавчої гілок влади, поза увагою наукової спільноти, оскільки саме теоретичні та нормотворчі напрацювання відкриють передумови до активного та ефективного застосування цього інституту в Україні, що в свою чергу сприятиме збалансуванню інтересів держави та інтересів особи (платника податків), налагодженню та поглибленню взаємної довіри між ними.

Список використаних джерел: